Il rallentamento del fracking statunitense e i possibili effetti sulla sicurezza energetica dell’UE

Dal 2009 ad oggi, il cosiddetto fracking, o più comunemente fratturazione idraulica, ha trasformato gli Stati Uniti d’America nel più grande produttore di petrolio e gas naturale del mondo, rendendo il paese più resiliente dinanzi agli eventuali shock di prezzo che si possono verificare nei principali mercati dell’energia.

Nel dettaglio, secondo la U.S. Energy Information Administration, nel 2023, gli Usa hanno prodotto 12.930.000 b/g di greggio, +5% rispetto al precedente massimo di 12.310.000 b/g registrato nel 2019, mentre la produzione di gas naturale è stata di 125 miliardi di piedi cubi al giorno (all’incirca 1.249 Gm3 annui), +4% nei confronti del precedente record toccato nel 2022.

In un primo momento, il fracking è stato utilizzato per l’estrazione del gas naturale (shale gas) e solo in un secondo momento per quella del petrolio (tight oil), nonostante il primo venga tutt’ora considerato un by-product (sottoprodotto) del secondo, nella misura in cui la sua produzione in larga parte dipende, sia economicamente, ma anche tecnicamente in alcuni casi, da quella del petrolio.

Ad oggi, la fratturazione idraulica contribuisce alla maggior parte dell’estrazione totale di petrolio (70%, circa) e gas naturale (80% circa) degli Usa (produzione non convenzionale), mantenendola più alta di quanto chiunque potesse aspettarsi negli Anni Settanta, quando l’output statunitense iniziò a calare vistosamente sino alla fine della prima decade del nuovo millennio. L’inversione di tendenza, infatti, ha di fatto coinciso con l’inizio della prima presidenza Barack Obama.

Più precisamente, in base ai dati della U.S. Energy Information Administration (EIA), la produzione di greggio Usa (convenzionale e non) è passata da un minimo di 4.700.000 b/g a ottobre 2008, a 11.000.000 b/g a luglio 2020, sino al massimo di 13.300.000 b/g a dicembre 2023 (+1.000.000 b/g circa rispetto a dicembre 2022), favorita da lunghi periodi di prezzi elevati del barile, dall’aumento costante della domanda globale (ad esclusione della crisi da Covid-19), nonché dai continui miglioramenti tecnologici apportati dai frackers.

Noto sin dagli Anni Sessanta, il processo di fratturazione idraulica è piuttosto semplice. Si tratta di perforare un pozzo nella roccia scistosa – in un primo momento, verticalmente per una profondità compresa tra i 2.000-4.000 metri poi, orizzontalmente – iniettandovi una miscela di acqua (nell’ordine delle tonnellate), sostanze chimiche (0,5%) e sabbia, ad altissima pressione, onde frantumarla.

Nello specifico, la sabbia, chiamata in gergo tecnico proppant, si deposita nella roccia porosa, così mantenendone i pori aperti in modo che il petrolio e il gas naturale possano fuoriuscire ed essere raccolti dal pozzo.

I possibili effetti di breve periodo

Secondo quanto riportato da Oilprice il 18 aprile 2024, “Il mese scorso, il veterano dei servizi petroliferi, David Messler, ha suggerito che la produzione di petrolio [Usa] nella zona di scisto potrebbe essere vicina al suo picco e al conseguente plateau. [Tra le cause], Messler ha citato l’accelerazione dei tassi di declino dei pozzi di scisto e la raffica di acquisizioni nel settore petrolifero, con le aziende che si sono affrettate ad assicurarsi le scorte”.

Al momento, conclude Messler, se si esclude l’ipotesi di un attacco diretto a un giacimento iraniano, qualsiasi cosa accada in Medio Oriente ha un effetto limitato sui prezzi del barile, perché gli operatori di mercato [oltre a ritenere meno probabile l’escalation militare nell’area] sono fiduciosi in merito alla stabilità dell’offerta globale, in buona parte dovuta alla forte crescita registrata dalla produzione di tight oil Usa nel 2023. Tuttavia, dal momento che quest’ultima sta rallentando, la percezione della sufficienza dell’offerta globale è destinata a cambiare nel corso dell’anno e, con essa, i prezzi del barile.

Più precisamente, StanChart prevede che, entro la fine del 2024, la produzione di greggio Usa sarà inferiore di 300.000 b/g rispetto al picco pre-pandemico, a causa del forte calo del numero degli impianti attivi registrato da inizio 2023 (-20%, poi stabilizzatosi negli ultimi sei mesi). La stessa EIA, i cui dati hanno già registrato un primo – temporaneo – calo dell’output di greggio Usa, da 13.300.000 b/g a dicembre 2023, a 12.500.000 b/g a gennaio 2024, condivide le previsioni di StanChart, stimando inoltre che la diminuzione della produzione Usa proseguirà nel II e III trimestre 2024, prima di invertire nuovamente la rotta nel 2025.

Nonostante “Lo shale abbia ridisegnato la mappa del petrolio mondiale in un modo che la maggior parte delle persone non sembra capire”, ha dichiarato Daniel Yergin, vicepresidente di S&P Global, al Financial Times, lo scorso 23 aprile, ed esso “abbia cambiato non solo l’equilibrio tra domanda e offerta, ma anche l’equilibrio geopolitico e quello psicologico”, il fatto che il barile venga attualmente scambiato tra gli 80-90 $/b (il gas naturale attorno ai 30 €/h al TTF), è già di per sé piuttosto gravoso per la bolletta energetica dell’UE che, seppur in forte calo nel 2023 (anno su anno), sconta bassissimi tassi di crescita in tutte le economie dell’area.

Secondo l’Energy Institute of Statistical Review of World Energy 2023, pubblicato a luglio scorso, nel 2022, il petrolio ha rappresentato la principale fonte utilizzata nel paniere energetico dell’UE, pari al 38%, così come dell’Italia (41%).

I possibili effetti di lungo periodo

Nell’ultimo quindicennio, il fracking ha permesso agli Stati Uniti d’America di azzerare la propria dipendenza energetica dall’estero, precedentemente oltre il 20%, sino a trasformare il paese in esportatore netto di energia (soprattutto, di prodotti raffinati). E’ tuttavia opportuno precisare che gli Usa importano tuttora – e in forte aumento dal 2020 – greggio di qualità differente dal proprio tight oil, tipicamente “leggero” in termini di gradi API, di cui il sistema di raffinazione statunitense necessita (circa la metà dell’import proviene dal Canada).

L’Unione europea, in particolare dopo l’intervento militare della Federazione Russa in Ucraina (24 febbraio 2022), ha goduto di flussi costanti e crescenti di gas naturale e petrolio Usa, la maggior parte dei quali estratti dalle formazioni di scisto che invece i Paesi europei avevano precedentemente bandito sul proprio territorio (a partire da Francia, Olanda, Danimarca e Bulgaria), non senza evidenti ragioni (dall’incremento dei fenomeni sismici, sino alle maggiori emissioni climalteranti).

Nello specifico, in base a quanto riportato da Oilprice, nel 2023, gli Stati Uniti hanno esportato circa 118,9 Gm3 di GNL (+14,7% anno su anno), diventando il principale esportatore a livello globale (seguono Australia e Qatar). Nel contempo, secondo la U.S. Energy Information Administration, l’Unione europea (più la Turchia) hanno invece rappresentato la principale destinazione dell’export Usa (66%, pari a circa 81,2 Gm3, seguono l’Asia con il 26%, America Latina e Medio Oriente con un 8% combinato).

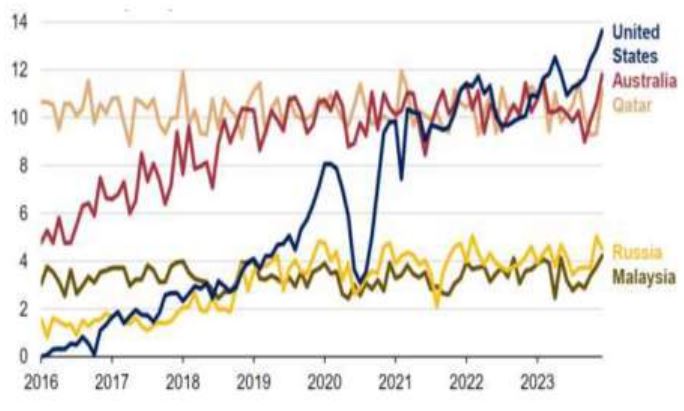

Grafico 1. Nel 2023, gli Stati Uniti sono stati il più grande esportatore di gas naturale liquefatto al mondo

(Esportazioni mensili di gas naturale liquefatto da paesi selezionati, da gennaio 2016 a dicembre 2023, miliardi di piedi cubi al giorno)

Fonte: U.S. Energy Information Administration, Natural Gas Monthly, Cedigaz.

Secondo Zuhreddin Zuhreddinov, analista oil & gas uzbeko, “Il problema dell’affidabilità delle forniture di GNL dagli Stati Uniti risiede principalmente nella dissonanza cognitiva, tipica delle politiche energetiche americane. Alla vigilia delle elezioni, il presidente USA, Joe Biden, si è infatti trovato di fronte al seguente dilemma.

Da un lato, gli Stati Uniti si sono impegnati nel garantire all’Europa un approvvigionamento affidabile di gas naturale liquefatto per molti anni a venire. D’altro canto, l’amministrazione presidenziale si è espressa favorevolmente rispetto alla limitazione degli investimenti nella produzione di gas naturale ed è a capo di un gruppo di Paesi che, alla conferenza delle Nazioni Unite sul clima COP28 di dicembre, hanno fatto pressioni per promuovere una risoluzione sulla transizione graduale dai combustibili fossili”.

A prescindere dalla sospensione a tempo indeterminato del rilascio di nuove licenze per l’esportazione di gas naturale liquefatto dagli Stati Uniti che ne è seguito, o dall’eventuale vittoria dei Repubblicani alle elezioni presidenziali Usa di novembre, che determinerebbe quasi certamente la revoca della medesima sospensione, il problema dell’affidabilità delle forniture di GNL Usa non finisce qui.

Infatti, anche per il geologo americano, Art Berman, la produzione di gas di scisto ha raggiunto il suo picco, dal momento che l’output dei tre maggiori giacimenti negli Stati Uniti ha smesso di crescere, nonostante ogni mese vengano trivellati molti pozzi nuovi. Ciò, a detta di Berman, non si esclude porterà in futuro all’introduzione di severe restrizioni sulle esportazioni di gas naturale americano. Di conseguenza, non ce ne sarà abbastanza per la terza ondata produttiva negli Stati Uniti.

Qualora Berman avesse ragione, e i frackers Nord-americani, a partire da quelli di dimensioni minori, non riuscissero più ad invertire il tendenziale calo della produttività dei pozzi scistosi a causa dei costi crescenti, la priorità tra il mercato interno in forte crescita, a partire dai consumi riconducibili allo sviluppo dell’Intelligenza Artificiale, e le esportazioni sarebbe più che evidente, con potenziali gravi conseguenze per la sicurezza energetica dell’UE, la cui dipendenza energetica dall’estero si è situata attorno al 61% nel 2022 (79% circa, per l’Italia).

Che si tratti dei prezzi del petrolio e/o delle forniture di gas naturale, la decisione di rinunciare a un fornitore così importante come la Federazione Russa – per ragioni geopolitiche – ha di fatto aumentato la vulnerabilità della sicurezza energetica dell’Unione europea, che si ritrova “ostaggio” di fattori che sfuggono completamente al suo controllo.

Focus USA

In conformità con le cifre dell’Oil Market Report, pubblicato dall’International Energy Agency il 12 aprile 2024, la domanda globale di petrolio è stimata in aumento di 1.200.000 b/g nel 2024 (anno su anno, -100.000 b/g rispetto al Report del mese precedente). Nel I trimestre 2024, la domanda globale è prevista in crescita di 1.600.000 b/g (anno su anno, -100.000 b/g rispetto alla precedente previsione).

A febbraio, le scorte industriali dell’OCSE sono diminuite di 7.600.000 barili, rimanendo 65.100.00 barili al di sotto della media degli ultimi 5 anni.

La produzione petrolifera globale è stimata aumentare di 770.000 b/g sull’intero 2024 (anno su anno, -30.000 b/g rispetto al Report del mese precedente), per complessivi 102.900.000 b/g.

L’output di greggio statunitense (convenzionale e non), dopo il precedente picco di 9.627.000 b/g raggiunto ad aprile 2015, è decresciuto fino al minimo di 8.428.000 b/g toccato il 1° luglio 2016. Dopodiché, ad esclusione della parentesi Covid-19, esso ha ripreso ad aumentare fino al record di 13.300.000 b/g toccato il 15 dicembre 2023. Dall’8 marzo 2024, l’output è di 13.100.000 b/g (stime settimanali).

In base alle statistiche stilate dal Drilling Productivity Report, divulgato dall’Energy Information Administration il 15 aprile 2024, la produzione di greggio non convenzionale Usa è prevista crescere di 16.000 b/g, per complessivi 9.863.000 b/g, a maggio 2024.

In base alle proiezioni divulgate da Baker Hughes il 3 maggio 2024, le 605 trivelle attualmente attive negli Stati Uniti, di cui 499 (82,4%) sono petrolifere, 102 gasiere (16,7%), più 4 miste (0,7%), risultano essere 8 in meno rispetto a quelle rilevate il 28 marzo 2024, in calo di 143 unità rispetto al medesimo periodo dell’anno precedente.

A febbraio 2024, le importazioni di greggio degli Stati Uniti d’America sono state 6.537.000 b/g, in calo di 90.000 b/g rispetto a gennaio. Nei primi due mesi dell’anno in corso, la media delle importazioni statunitensi è stata di 6.582.000 b/g, in ulteriore aumento rispetto ai 6.478.000 b/g nel 2023, ai 6.281.000 b/g nel 2022, ai 6.114.000 b/g nel 2021 e ai 5.875.000 b/g nel 2020.

Demostenes FlorosVedi tutti gli articoli

Nato nel 1976 a Medicina (BO), è analista geopolitico ed economico, docente a contratto presso il Master in Relazioni Internazionali d'Impresa Italia-Russia, dell'Università di Bologna. E' stato responsabile di NE-Nomisma Energia e ha collaborato con Abo e la rivista WE-World Energy editi da ENI e con Limes, Energy International Risk Assessment EIRA, Blue Fuel e Oil Price. Dal 2019 è Senior Energy Economist presso il CER-Centro Europa Ricerche. Nel febbraio 2020 ha pubblicato "Guerra e Pace dell'Energia. La strategia per il gas naturale dell'Italia tra Federazione russa e Nato" e nell'agosto 2022 "Crisi o Transizione Energetica?". Nel 2016-17 è stato Consigliere Economico del Consolato Onorario della Federazione Russa in Bologna.