Si rafforza il processo di centralizzazione del settore energetico Usa

Per centralizzazione del capitale, si intende il passaggio di mano di un capitale già esistente come esito di un’incessante lotta tra capitali per la conquista dei mercati, una lotta che porta al fallimento dei più deboli o alla loro acquisizione da parte dei più forti. Questo conflitto determina sempre di più una concentrazione del capitale in poche mani[1].

Ancora oggi, l’analisi della legge di tendenza verso la centralizzazione dei capitali fornisce una serie di dati utili circa l’evoluzione di un mercato[2], ma ha importanti implicazioni anche sullo “stato di salute della democrazia contemporanea”, nonché sulle relazioni diplomatiche internazionali[3].

In questo specifico caso, prenderemo in esame le caratteristiche del processo di centralizzazione attualmente in corso nel settore energetico statunitense[4].

A differenza di quanto avvenuto nel 2020, a causa della crisi da Covid-19, la serie di liquidazioni, fusioni, acquisizioni dei capitali nazionali ad opera di altri capitali nazionali, ma non stranieri, almeno al momento[5], alle quali stiamo assistendo, non è favorita dalla diminuzione della domanda mondiale di greggio che, al contrario, sta costantemente aumentando, né dal crollo del prezzo del barile, che si sta mantenendo su livelli relativamente solidi[6].

Inoltre, sebbene il precedente consolidamento non coincise con la completa scomparsa dei piccoli produttori indipendenti, esso tuttavia censì la sconfitta politica del commissario alle Ferrovie texane, Ryan Sitton, espressione degli operatori di piccole e medie dimensioni, come Parsley Energy e Pioneer Natural Resources, il cui intento era di ridurre intenzionalmente la produzione petrolifera statunitense (in primis, quella texana)[7], unendosi in maniera legalmente vincolante all’OPEC plus[8], in merito agli accordi di aprile 2020[9], e la contemporanea vittoria dell’American Petroleum Institute (API), a sua volta spalleggiata dalle majors ExxonMobil, ConocoPhillips e Chevron.

Più precisamente, il 4 maggio 2020, Sitton dichiarò a Bloomberg[10] che “Quando la domanda tornerà a 90-95 milioni di b/g, il paese con la maggior perdita di produzione di petrolio saranno assolutamente gli Stati Uniti, saremo stati i grandi perdenti nel settore petrolifero globale”.

Se per un verso, la profezia di Sitton non si verificò – infatti, il rapporto tra la produzione di greggio Usa e la domanda petrolifera globale pre Covid-19 è rimasto sostanzialmente invariato rispetto ad oggi – dall’altro, i legami energetici tra la Federazione Russa e l’Arabia Saudita in ambito OPEC plus, che al tempo in molti indicarono sbrigativamente come al capolinea, si sono frattanto ulteriormente rafforzati a discapito degli Stati Uniti d’America.

L’attuale processo di consolidamento nel settore energetico statunitense, in corso dal 2023, si caratterizza invece per la riduzione delle risorse nello shale:

“Il settore petrolifero e del gas naturale sta attraversando un’ondata storica di consolidamento paragonabile a quella che si è verificata alla fine degli anni Novanta e all’inizio del Duemila, dando origine alle moderne supermajor”, ha dichiarato Andrew Dittmar, vicepresidente senior di Enverus, lo scorso gennaio[11]. “Dopo un decennio di investimenti ridotti nell’esplorazione e con i principali shale play statunitensi ampiamente definiti, le fusioni e acquisizioni sono diventate lo strumento preferito per rimpiazzare le riserve in calo e garantire la longevità delle attività upstream redditizie di queste società”, ha precisato Dittmar[12].

La centralizzazione nel settore energetico Usa

Secondo Rystad Energy[13], la crescita della produzione di scisto (non convenzionale) negli Stati Uniti si sta concentrando sempre più nelle mani di pochi grandi operatori.

Più precisamente, le prime sei società del Bacino Permiano, il più grande giacimento di scisto degli Usa, controllano al momento oltre il 60% delle risorse petrolifere nella regione[14].

In base a Oilprice[15], nel 2023, le tre principali operazioni nello scisto hanno raggiunto il valore complessivo di 135 miliardi di dollari (100 miliardi di dollari nel solo Permiano), mentre il valore totale delle transazioni M&A (fusioni & acquisizioni) upstream negli Stati Uniti è stato stimato oltre i 190 miliardi di dollari secondo Energy Intelligence (massimo storico).

Attorno ai 155 miliardi di dollari invece il valore dei consolidamenti sin qui raggiunti nel 2024, di cui 100 miliardi di dollari circa nell’upstream e 45 nel midstream[16].

Di seguito, sono riportati i principali processi di centralizzazione del capitale che si sono realizzati, o che sono in procinto d’essere portati a termine, nel settore energetico degli Stati Uniti d’America dal 2023 ad oggi:

- Exxon ha acquistato Pioneer Natural Resources per un valore di 59,5 miliardi di dollari (64,5 miliardi di dollari debito incluso);

- Chevron ha acquisito Hess Corporation per un valore di 53 miliardi di dollari (60 miliardi di dollari debito incluso);

- Permian Resources ha acquistato Earthstone Energy per un valore di 4,5 miliardi di dollari;

- Occidental Petroleum è in procinto di acquisire CrownRock per un valore di 12 miliardi di dollari (debito incluso);

- Ovintiv ha pagato 4,3 miliardi di dollari per le aree del Permiano di proprietà della società di private equity EnCap;

- APA Corporation ha prelevato Callon Petroleum Company per un valore di 4,5 miliardi di dollari (debito incluso)[17];

- Chesapeake Energy è in procinto di acquisire Southwestern Energy per un valore di 7,4 miliardi di dollari. L’operazione farà di Chesapeake la più grande azienda produttrice di gas naturale degli Stati Uniti (attualmente è la seconda), superando EQT Corp[18];

- Diamondback Energy ha incorporato Endeavor Energy per un valore di 26 miliardi di dollari, divenendo il terzo produttore nel bacino del Permiano[19];

- Chord Energy ed Enerplus si sono fuse grazie ad un accordo dal valore di 11 miliardi di dollari circa[20];

- Crescent Energy è in procinto di acquisire SilverBow Resources per un valore di 2,1 miliardi di dollari[21];

- ConocoPhillips ha acquistato Marathon Oil per un valore di 22,5 miliardi di dollari (5,4 miliardi di dollari di debito incluso)[22];

- Noble Corporation è in procinto di acquisire Diamond Offshore Drilling per un valore di 1,6 miliardi di dollari[23];

- Devon Energy ha acquisito Grayson Mill Energy per un valore di 5 miliardi di dollari[24];

- DT Midstream è in procinto di acquisire tre sistemi di gasdotti intra statuali dalla Oneok per un valore di 1,2 miliardi di dollari, a dimostrazione di una tendenza verso la centralizzazione che non riguarda il solo upstream, ma anche il cosiddetto midstream (trasporto)[25];

- Oneok ha raggiunto un accordo con EnLink Midstream per l’acquisto delle sue rimanenti attività nel Permiano per un valore di 4,3 miliardi di dollari[26].

Secondo diversi analisti, entro la fine del decennio, il consolidamento del settore petrolifero Usa potrebbe lasciare l’industria statunitense con pochi grandi operatori.

Nello specifico, a dicembre 2023, Cole Smead, amministratore delegato di Smead Capital Management, dichiarò che “Probabilmente, entro il 2030, avremo non più di 10 compagnie petrolifere in America”[27].

Centralizzazione e sicurezza energetica

Prima dello scoppio della pandemia, l’utilizzo della tecnica estrattiva del hydraulic fracturing (fratturazione idraulica) aveva permesso agli Stati Uniti d’America di diventare il principale produttore di greggio (tight oil) e gas naturale (shale gas) al mondo, nonché di azzerare la propria dipendenza energetica dall’estero[28].

Più precisamente, a novembre 2019, la produzione di greggio Usa (convenzionale e non) aveva raggiunto il record di 12.994.000 b/g, per poi calare a 9.714.000 b/g a maggio 2020, “naturalmente” e “in base ai prezzi” cioè, in conseguenza dell’impossibilità del fracking di produrre in maniera profittevole dato il basso prezzo del barile[29], secondo le parole dell’allora Presidente Donald Trump.

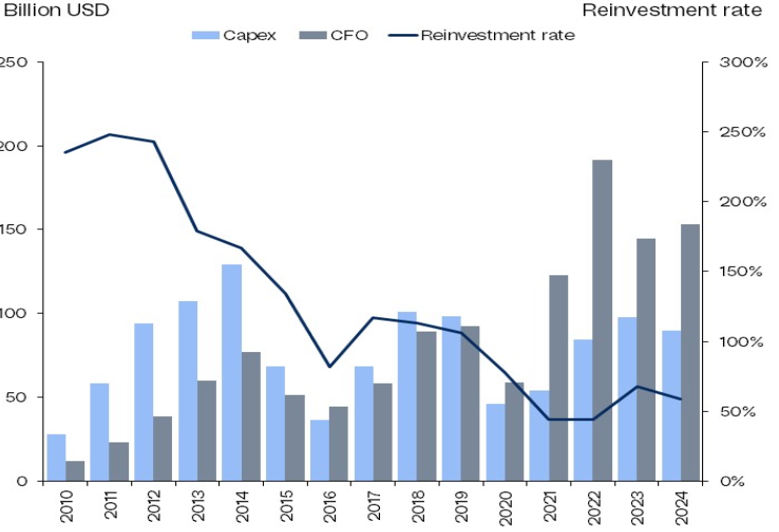

Il consolidamento che ne seguì, oltre a determinare la riduzione della forza lavoro e l’abbassamento dei costi di produzione[30], permise di superare una parte dei gravi limiti finanziari (anche grazie all’aiuto vitale della Fed)[31] che avevano contraddistinto il settore energetico statunitense sin dalle sue origini, ponendo come nuovo obiettivo primario degli operatori del settore non più l’output, come era stato sino a quel momento, bensì il cash flow[32] e soprattutto i dividendi degli azionisti[33].

Grafico 1. Spese in conto capitale, liquidità dalle operazioni e tasso di reinvestimento per gli operatori statunitensi del tight oil (ottobre 2024)

Fonte: Rystad Energy.

Da allora, l’output di greggio Usa ha ripreso a crescere sino a raggiungere il nuovo massimo di 13.401.000 b/g ad agosto 2024 (+3.687.000 b/g circa rispetto al minimo dell’era pandemica di maggio 2020, ma solamente 407.000 b/g in più rispetto al massimo pre pandemico di novembre 2019), un livello prossimo al relativo picco, secondo diversi analisti[34].

Tuttavia, il principale limite strutturale del fracking[35] – che risiede nella produzione e cioè, nell’alta velocità di esaurimento dei pozzi, tra il 50% e l’85% nell’arco dei primi 1-2 anni, che a sua volta implica continue trivellazioni, al fine di mantenere per lo meno costante l’output[36] – non è affatto venuto meno.

Inoltre, ai dubbi relativi alle risorse effettivamente disponibili in Nord America, si sono frattanto aggiunti quelli concernenti le previsioni di crescita della domanda Usa di gas naturale riconducibile allo sviluppo dell’intelligenza artificiale (AI), la cui alta intensità energetica era stata precedentemente sottostimata[37].

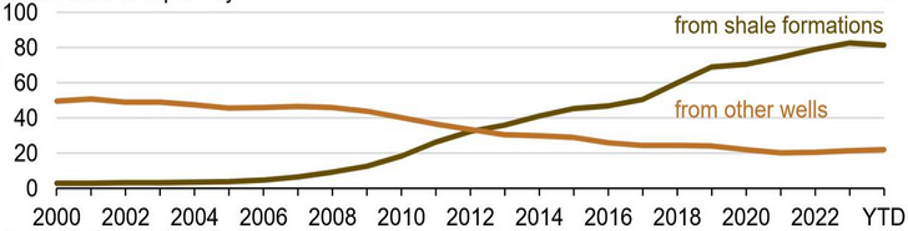

Nell’ipotesi in cui il potenziale estrattivo del fracking[38] statunitense calasse negli anni a venire – ad oggi, esso esprime il 70% circa della produzione totale di greggio (tight oil) e l’80% circa di gas naturale (shale gas) del paese[39] – verrebbe meno un fattore di stabilizzazione fondamentale dei mercati globali dell’oil & gas[40].

In secondo luogo, gli Usa rischierebbero, sia di perdere la leadership mondiale nell’estrazione di petrolio e gas naturale, sia di ri-aumentare la propria dipendenza energetica dall’estero, un’eventualità che l’Amministrazione statunitense farebbe fatica ad accettare[41].

In terzo luogo, venute meno le forniture russe per ragioni geo-politiche, la vulnerabilità della sicurezza energetica dell’Italia e dell’Unione europea rischierebbe di aggravarsi ulteriormente. Ciò, potrebbe verificarsi anche nell’ipotesi in cui la fase di plateau dell’output (stabilizzazione della produzione) del fracking Usa durasse per un periodo relativamente lungo[42].

Al momento, registriamo che la produzione di gas naturale statunitense da formazioni rocciose shale e tight, che rappresenta il 79% dell’output di gas naturale totale, è leggermente diminuita nei primi 9 mesi del 2024 rispetto allo stesso periodo del 2023 (-1%, secondo l’Energy-Term Energy Outlook)[43].

Grafico 2. Produzione totale annuale di gas naturale negli Usa e cambiamenti nella composizione (2000-2024 miliardi di piedi cubi al giorno). Fonte: U.S. Energy Information Administration.

Se tale tendenza dovesse confermarsi sino alla fine del 2024, si tratterebbe della prima diminuzione annuale della produzione di gas di scisto negli Stati Uniti, da quando la U.S. Energy Information Administration iniziò a raccogliere i dati nel lontano 2000.

Focus Usa

In conformità con le cifre dell’Oil Market Report, pubblicato dall’International Energy Agency il 14 novembre 2024[44], la domanda globale di petrolio è stimata in aumento di 920.000 b/g nell’anno corrente (anno su anno, +20.000 b/g rispetto al Report del mese precedente), per complessivi 102.800.000 b/g, circa. Nel 2025, la domanda globale è altresì prevista in crescita di 1.000.000 b/g (anno su anno, invariato rispetto al Report del mese precedente).

A settembre, le scorte industriali dell’OCSE sono diminuite di 36.400.000 barili, per complessivi 2.799.000.000 barili, circa (95.300.000 barili al di sotto della media degli ultimi 5 anni).

A ottobre, la produzione petrolifera globale è aumentata di 290.000 b/g (anno su anno), per complessivi 102.900.000 b/g, in virtù della ripresa dell’output della Libia, che ha più che compensato il contemporaneo calo di Kazakhstan e Iran.

L’output di greggio statunitense (convenzionale e non), dopo il precedente picco di 9.627.000 b/g raggiunto ad aprile 2015, è decresciuto fino al minimo di 8.428.000 b/g toccato il 1° luglio 2016[45]. Dopodiché, ad esclusione della parentesi Covid-19, esso ha ripreso ad aumentare fino al record di 13.500.000 b/g, toccato l’11 ottobre e sostanzialmente mantenuto sino ad oggi (stime settimanali).

In base alle proiezioni divulgate da Baker Hughes[46] il 27 novembre 2024, le 582 trivelle attualmente attive negli Stati Uniti, di cui 477 (82%) sono petrolifere, 100 gasiere (17,2%), più 5 miste (0,8%), risultano essere 3 in meno rispetto a quelle rilevate il 18 ottobre 2024, e 43 in meno rispetto al medesimo periodo dell’anno precedente.

Ad agosto 2024, le importazioni di greggio degli Stati Uniti d’America sono state 6.325.000 b/g, in calo di 798.000 b/g rispetto ad luglio[47]. Nei primi otto mesi dell’anno in corso, la media delle importazioni statunitensi è stata di 6.638.000 b/g, in lieve aumento rispetto ai 6.610.000 b/g nel 2023, ai 6.281.000 b/g nel 2022, ai 6.114.000 b/g nel 2021 e ai 5.875.000 b/g nel 2020.

Foto: Alaska Department of Natural Resources

NOTE

[1] In questo caso, i termini “centralizzazione” e “concentrazione” sono utilizzati come sinonimi. In realtà, per concentrazione dei capitali si intende il processo di accumulazione di capitale. Quest’ultimo però è “nuovo” capitale e non già “esistente” come nel caso della centralizzazione.

[2] Brancaccio, E., Giammetti, R., Lopreite, M., Puliga, M. (2018). Centralization of capital and financial crisis: a global network analysis of corporate control. Structural Change and Economic Dynamics, Volume 45, June, Pages 94-104. ISSN: 0954-349X (online 1873-6017). DOI: 10.1016/j.strueco.2018.03.001.

[3] Brancaccio E. 2024, “Le condizioni economiche per la pace”, https://www.emilianobrancaccio.it/2024/11/12/rai-cultura-le-condizioni-economiche-per-la-pace/, 12 novembre 2024. La legge di tendenza verso la centralizzazione dei capitali è stata – nel suo complesso – sostenuta anche dall’ex Governatore della Banca d’Italia, Ignazio Visco. Walden 2024, “Musk “liberatore”? del suo giardino di casa”, https://www.emilianobrancaccio.it/2024/11/15/lagenda-pacifista-di-trump-un-attacco-alla-cina/, 15 November 2024.

[4] Il tema in oggetto nel presente mensile è stato precedentemente affrontato nei seguenti numeri de La Geopolitica dell’Energia: Floros D. 2020, La Geopolitica dell’Energia, https://www.centroeuroparicerche.it/rapporti/n-8-novembre-2020/, 26 novembre 2020; Floros D. 2022, “Prosegue la centralizzazione del capitale nel settore dell’energia statunitense”, La Geopolitica dell’Energia, https://www.centroeuroparicerche.it/rapporti/n-1-gennaio-2022-4/, 4 febbraio 2022; Fantacone S., Floros D. e Parco M. 2024, “Riparte con vigore il processo di centralizzazione del capitale nel settore energetico statunitense”, La Geopolitica dell’Energia, https://www.centroeuroparicerche.it/rapporti/n-10-ottobre-2023/, 6 novembre 2023; Fantacone S., Floros D. 2024, “Il rallentamento del fracking Usa e i possibili effetti di breve e lungo periodo sulla sicurezza energetica dell’UE”, La Geopolitica dell’Energia, https://www.centroeuroparicerche.it/geopolitica-dellenergia-46/, 10 maggio 2024.

[5] Solitamente, i processi di centralizzazione sono contraddistinti dalla presenza di capitali stranieri.

[6] A gennaio 2020, la domanda petrolifera globale raggiunse i 100.500.000 b/g, circa. A causa della crisi da Covid-19, nel 2020, essa registrò un calo medio di 9.000.000 b/g (-11% circa dei consumi globali), segnando il massimo ribasso ad aprile dello stesso anno (-30.000.000 b/g). Ad agosto 2024, la domanda petrolifera globale ha toccato un nuovo record, oltrepassando i 103.790.000 b/g (trattasi di stima). Kimani A. 2024, “Standard Chartered: Global Oil Demand Hit An All-Time High In August”, https://oilprice.com/Energy/Oil-Prices/Standard-Chartered-Global-Oil-Demand-Hit-An-All-Time-High-In-August.html, 23 October 2024.

[7] Iryna S. 2020, “The Texas Oil Production Cut Plan Is Dead”, https://oilprice.com/Energy/Crude-Oil/The-Texas-Oil-Production-Cut-Plan-Is-Dead.html, 5 May 2020.

[8] La proposta fu avanzata da Sitton, nonostante le leggi antitrust Usa proibiscano alle società di qualsiasi settore di agire in accordo onde influenzare i prezzi.

[9] Mentre l’accordo OPEC plus era vincolante (tagli per 9.700.000 b/g a partire dal 1° maggio 2020), altri grandi produttori come gli Stati Uniti d’America, la Norvegia, il Canada, il Brasile e il Messico avrebbero ridotto i rispettivi output su base volontaria (tagli per 5.000.000 b/g sempre a partire dal 1° maggio 2020). Il 12 aprile 2020, definimmo OPEC plus plus la stipula raggiunta tra OPEC plus e i grandi produttori petroliferi sopracitati. All’accordo si aggiunsero anche altri produttori, ma di minori dimensioni. Floros D. 2020, Geopolitica dell’Energia, https://www.centroeuroparicerche.it/rapporti/n-2-maggio-2020/, 16 maggio 2020.

[10] Sitton R. 2020, “Oil ‘Proration Is Now Dead,’ Texas Railroad Commissioner Says”, https://www.bloomberg.com/news/videos/2020-05-04/oil-proration-is-now-dead-texas-railroad-commissioner-says-video, 4 May 2020.

[11] Slav I. 2024, “Bank Sees U.S. Shale Growing for Another 4 Years”, https://oilprice.com/Energy/Crude-Oil/Bank-Sees-US-Shale-Growing-for-Another-4-Years.html, 20 June 2024.

[12] Ibidem.

[13] Rystad Energy 2024, “Shale Producers Prioritize Profit Over Growth”, https://oilprice.com/Energy/Crude-Oil/Shale-Producers-Prioritize-Profit-Over-Growth.html, 9 October 2024.

[14] Da un punto di vista tecnico, si dovrebbe distinguere tra le risorse, che sono le quantità di greggio in teoria presenti in un giacimento; le riserve, che sono le risorse estraibili in base alle possibilità tecnologiche attuali; le riserve provate, cioè le risorse estraibili anche immediatamente.

[15] Slav I. 2024, “Shale’s Efficiency Boost Is Not Guarantee of Strong Future Growth”, https://oilprice.com/Energy/Crude-Oil/Shales-Efficiency-Boost-Is-Not-Guarantee-of-Strong-Future-Growth.html, 23 July 2024. Paraskova T. 2023, “M&A Boom Sees Permian Oil Deals Surpass $100 Billion in 2023”, https://oilprice.com/Latest-Energy-News/World-News/MA-Boom-Sees-Permian-Oil-Deals-Surpass-100-Billion-in-2023.html, 12 December 2023. Paraskova T. 2023, “Oil’s Mega Acquisition Spree Might Not Be Over Yet”, https://oilprice.com/Energy/Energy-General/Oils-Mega-Acquisition-Spree-Might-Not-Be-Over-Yet.html, 28 December 2023. Paraskova T. 2024, “Oil and Gas Merger Mania To Continue in 2024”, https://oilprice.com/Energy/Energy-General/Oil-and-Gas-Merger-Mania-To-Continue-in-2024.html, 10 January 2024. Kennedy C. 2024, “U.S. Oil Industry Sets Record With $144 Billion of M&A Deals in Q4”, https://oilprice.com/Latest-Energy-News/World-News/US-Oil-Industry-Sets-Record-With-144-Billion-of-MA-Deals-in-Q4.html, 23 January 2024. Paraskova T. 2024, “U.S. Oil and Gas Merger Mania Extends to the Midstream”, https://oilprice.com/Energy/Energy-General/US-Oil-and-Gas-Merger-Mania-Extends-to-the-Midstream.html, 21 February 2024. Kennedy C. 2024, “U.S. Shale Drives Global Upstream M&A Value To Highest since 2017”, https://oilprice.com/Latest-Energy-News/World-News/US-Shale-Drives-Global-Upstream-MA-Value-To-Highest-since-2017.html, 27 February 2024. Kennedy C. 2024, “The U.S. Oil and Gas Industry Spent $234 Billion on M&A in 2023”, https://oilprice.com/Latest-Energy-News/World-News/The-US-Oil-and-Gas-Industry-Spent-234-Billion-on-MA-in-2023.html, 14 March 2024. Kimani A. 2024, “U.S. Shale Patch M&A Declines in Q3 To $12B”, https://oilprice.com/Latest-Energy-News/World-News/US-Shale-Patch-MA-Declines-In-Q3-To-12B.html, 16 October 2024.

[16] Slav I. 2024, “U.S. Oil M&A Spree Set to Surpass Last Year’s Size”, https://oilprice.com/Energy/Crude-Oil/US-Oil-MA-Spree-Set-to-Surpass-Last-Years-Size.html, 11 August 2024. Slav I. 2024, “U.S. Oil and Gas M&A Activity Surged 57% in 2023”, https://oilprice.com/Latest-Energy-News/World-News/US-Oil-and-Gas-MA-Activity-Surged-57-in-2023.html, 20 August 2024. Slav I. 2024, “U.S. Shale Plays Attract Investors in $100 Billion M&A Surge”, https://oilprice.com/Energy/Crude-Oil/US-Shale-Plays-Attract-Investors-in-100-Billion-MA-Surge.html, 5 September 2024.

[17] Paraskova T. 2024, “APA Acquires Callon Petroleum in $4.5 Billion Permian Deal”, https://oilprice.com/Latest-Energy-News/World-News/APA-Acquires-Callon-Petroleum-in-45-Billion-Permian-Deal.html, 4 January 2024.

[18] Paraskova T. 2024, “Fresh Regulator Request Delays Chesapeake-Southwestern Merger”, https://oilprice.com/Latest-Energy-News/World-News/Fresh-Regulator-Request-Delays-Chesapeake-Southwestern-Merger.html, 4 April 2024.

[19] Zero Hedge 2024, “Diamondback Energy’s $26 Billion Endeavor Acquisition Shakes Up Permian Basin”, https://oilprice.com/Energy/Crude-Oil/Diamondback-Energys-26-Billion-Endeavor-Acquisition-Shakes-Up-Permian-Basin.html, 13 February 2024.

[20] Kennedy C. 2024, “Chord Energy and Enerplus Agree to $11 Billion Merger”, https://oilprice.com/Latest-Energy-News/World-News/Chord-Energy-and-Enerplus-Agree-to-11-Billion-Merger.html, 22 February 2024.

[21] Kennedy C. 2024, “Crescent Energy to Buy Silver Bow as U.S. Shale Mergers continue”, https://oilprice.com/Latest-Energy-News/World-News/Crescent-Energy-to-Buy-SilverBow-as-US-Shale-Mergers-Continue.html, 16 May 2024.

[22] Paraskova T. 2024, “U.S. Shale Mergers Continue with ConocoPhillips-Marathon Mega Deal”, https://oilprice.com/Energy/Crude-Oil/US-Shale-Mergers-Continue-with-ConocoPhillips-Marathon-Mega-Deal.html, 1 June 2024. Robert R. 2024, “What Does ConocoPhillips’ Marathon Acquisition Mean for the Permian?”, https://oilprice.com/Energy/Energy-General/What-Does-ConocoPhillips-Marathon-Acquisition-Mean-for-the-Permian.html, 11 June 2024.

[23] Paraskova T. 2024, “Noble to Buy Diamond Offshore as Oil and Gas Mergers Continue”, https://oilprice.com/Latest-Energy-News/World-News/Noble-to-Buy-Diamond-Offshore-As-Oil-and-Gas-Mergers-Continue.html, 10 January 2024.

[24] Kimani A. 2024, “Devon Energy to Acquire Bakken Driller Grayson Mill In $5B Deal”, https://oilprice.com/Latest-Energy-News/World-News/Devon-Energy-To-Acquire-Bakken-Driller-Grayson-Mill-In-5B-Deal.html, 08 July 2024.

[25] Paraskova T. 2024, “U.S. Midstream Mergers Continue With $1.2 Billion Natural Gas Pipelines Deal”, https://oilprice.com/Latest-Energy-News/World-News/US-Midstream-Mergers-Continue-With-12-Billion-Natural-Gas-Pipelines-Deal.html, 20 November 2024.

[26] Kennedy C. 2024, “ONEOK Buys Out EnLink in $4.3 Billion Deal”, https://oilprice.com/Latest-Energy-News/World-News/ONEOK-Buys-Out-EnLink-in-43-Billion-Deal.html, 25 November 2024.

[27] Slav I. 2023, “Consolidation Push Could Turn U.S. Oil Industry into Handful of Giants”, https://oilprice.com/Energy/Crude-Oil/Consolidation-Push-Could-Turn-US-Oil-Industry-into-Handful-of-Giants.html, 14 December 2023.

[28] Nell’ultimo quindicennio, la tecnica del fracking ha permesso agli Stati Uniti d’America di azzerare la propria dipendenza energetica dall’estero, precedentemente oltre il 20%, sino a trasformare il paese in esportatore netto di energia (soprattutto, di prodotti raffinati). Ciò non significa che gli Usa non importino più materie prime, a partire dal greggio, il cui import – in crescita costante dal 2020 – supera attualmente i 6.000.000 b/g. Per questo motivo, è più corretto parlare di aumento dell’interdipendenza degli Stati Uniti con l’estero.

[29] Slav I. 2020, “U.S. Oil Production Could Fall by 2 Million Barrels Per Day”, https://oilprice.com/Energy/Crude-Oil/US-Oil-Production-Could-Fall-By-2-Million-Barrels-Per-Day.html, 8 April 2020.

[30] Ad oggi, il costo medio di estrazione dei frackers si stima compreso tra i 45-55 $/b.

[31] Il 30 aprile 2020, la U.S. Federal Reserve apportò alcune modifiche al suo programma di aiuti di 600 miliardi di dollari, includendo l’eventualità di finanziare anche le società operanti nel settore dell’oil & gas. Board of Governors of the Federal Reserve System 2020, “Federal Reserve Board announces it is expanding the scope and eligibility for the Main Street Lending Program”, https://www.federalreserve.gov/newsevents/pressreleases/monetary20200430a.htm, 30 April 2020.

[32] Paraskova T. 2024, “U.S. Merger Boom Could Slow Shale Production Growth”, https://oilprice.com/Energy/Crude-Oil/US-Merger-Boom-Could-Slow-Shale-Production-Growth.html, 8 February 2024. Messler D. 2024, “The Shale Industry’s “Black Cow” Phase”, https://oilprice.com/Energy/Crude-Oil/The-Shale-Industrys-Black-Cow-Phase.html, 13 November 2024.

[33] Kennedy C. 2024, “Exxon: Don’t Expect ‘Drill, Baby, Drill’ Under Trump”, https://oilprice.com/Energy/Energy-General/Exxon-Dont-Expect-Drill-Baby-Drill-Under-Trump.html, 26 December 2024.

[34] In realtà, ciò che conta realmente è quanto a lungo durerà il plateau di produzione prima che inizi il declino. I valori riportati sono reali e non stimati.

[35] Al netto del tema ambientale. A tal riguardo, si rinvia il lettore a: Garcia A. 2024, “Millions of Orphan Oil Wells Are a Ticking Time bomb for the U.S.”, https://oilprice.com/Energy/Energy-General/Millions-of-Orphan-Oil-Wells-Are-a-Ticking-Timebomb-for-the-US.html, 23 September 2024.

[36] Ciò riguarda anche l’estrazione di gas naturale che è un by-product del petrolio cioè, è ottenibile in virtù dell’estrazione di “oro nero” che permette – tecnicamente, ma anche finanziariamente – di sostenere quella del cosiddetto “oro blu”. Si stima che il metodo di estrazione convenzionale abbia invece una velocità di esaurimento medio dei pozzi attorno al 5% annuo.

[37] Fantacone S., Floros D. 2024, “Si complica l’azzeramento delle importazioni UE di gas naturale russo”, https://www.centroeuroparicerche.it/geopolitica-dellenergia-51/, 3 ottobre 2024.

[38] Ad aprile 2024, Enverus ha stimato un forte calo del tasso di produttività dei pozzi Usa. Più precisamente, i tassi di recupero del petrolio per piede di pozzo orizzontale perforato sono diminuiti del 15% tra il 2020 e il 2023, a causa dell’eccessivo numero di pozzi trivellati troppo vicini tra loro, che incidono sulla pressione del giacimento e determinano tassi di recupero più bassi. Slav I. 2024, “Bank Sees U.S. Shale Growing for Another 4 Years”, https://oilprice.com/Energy/Crude-Oil/Bank-Sees-US-Shale-Growing-for-Another-4-Years.html, 20 June 2024.

[39] Lo shale oil è una forma di greggio non convenzionale che viene estratto direttamente dalle formazioni rocciose di scisto. La sua produzione è stata resa possibile grazie al fracking. Il tight oil invece si differenzia dallo shale oil, perché può essere estratto non solo da formazioni di scisto, ma anche da arenaria (roccia sedimentaria composta di granuli dalle dimensioni medie di una sabbia) e carbonati, sempre e solo attraverso la trivellazione orizzontale.

[40] Kimani A. 2024, “Standard Chartered: American Oil Output Won’t Surge Under Trump”, https://oilprice.com/Energy/Crude-Oil/Standard-Chartered-American-Oil-Output-Wont-Surge-Under-Trump.html, 10 November 2024.

[41] Per un confronto sulle politiche energetiche e ambientali della futura Presidenza Trump, si rinvia il lettore a: Pastori G. 2024, “Trump, Harris e l’ambiguo futuro della politica energetica USA”, https://www.rivistaenergia.it/2024/10/usa-politica-energetica/, 31 ottobre 2024. Redazionale 2024, “Il ritorno di Trump”, https://www.rivistaenergia.it/2024/11/il-ritorno-di-trump/, 6 novembre 2024. Hyman L., Tilles W. 2024, “Trump Wins: Here Are the Implications for the Energy Sector”, https://oilprice.com/Energy/Energy-General/Trump-Wins-Here-Are-the-Implications-for-the-Energy-Sector.html, 8 November 2024.

[42] Nell’ultimo decennio, la dipendenza energetica di Italia e Unione europea si è rispettivamente mantenuta attorno al 75-80% e 60%, circa.

[43] Nello specifico, da gennaio a settembre 2024, la produzione di gas naturale da formazioni di scisto negli Stati Uniti, è diminuita di circa l’1%, a 81,2 miliardi di piedi cubi al giorno (Bcf/d), rispetto allo stesso periodo del 2023, mentre la produzione di gas naturale da formazioni roccioso non scistose negli altri Stati Uniti è aumentata di circa il 6%, a 22,1 Bcf/d. Nel contempo, la produzione totale di gas naturale negli Stati Uniti, è stata in media di 103,3 Bcf/d, sostanzialmente stabile rispetto allo stesso periodo del 2023. Il Short-Term Energy Outlook prevede che la produzione totale di gas naturale degli Stati Uniti si attesti in media a 103,5 Bcf/d nel 2024, in leggero calo rispetto ai 103,8 Bcf/d del 2023, e che riprenda una modesta crescita nel 2025 a 104,6 Bcf/d. Zero Hedge 2024, “US Shale Gas Production Declines for the First Time Since 2000”, https://oilprice.com/Latest-Energy-News/World-News/US-Shale-Gas-Production-Declines-for-the-First-Time-Since-2000.html, 25 October 2024.

[44] International Energy Agency 2024, Oil Market Report, https://www.iea.org/reports/oil-market-report-november-2024, 14 November 2024.

[45] U.S. Energy Information Administration: http://www.eia.gov/dnav/pet/pet_sum_sndw_dcus_nus_w.htm.

[46] Baker Hughes: https://bakerhughesrigcount.gcs-web.com/na-rig-count?c=79687&p=irol-reportsother (North America Rotary Rig Count (Jan 2000 – Current).

[47] U.S. Energy Information Administration: http://www.eia.gov/dnav/pet/pet_move_impcus_a2_nus_epc0_im0_mbblpd_a.htm.

Demostenes FlorosVedi tutti gli articoli

Nato nel 1976 a Medicina (BO), è analista geopolitico ed economico, docente a contratto presso il Master in Relazioni Internazionali d'Impresa Italia-Russia, dell'Università di Bologna. E' stato responsabile di NE-Nomisma Energia e ha collaborato con Abo e la rivista WE-World Energy editi da ENI e con Limes, Energy International Risk Assessment EIRA, Blue Fuel e Oil Price. Dal 2019 è Senior Energy Economist presso il CER-Centro Europa Ricerche. Nel febbraio 2020 ha pubblicato "Guerra e Pace dell'Energia. La strategia per il gas naturale dell'Italia tra Federazione russa e Nato" e nell'agosto 2022 "Crisi o Transizione Energetica?". Nel 2016-17 è stato Consigliere Economico del Consolato Onorario della Federazione Russa in Bologna.