Il futuro di Gazprom tra bilancio in rosso e re-indirizzo delle esportazioni

“Quando i leader russi hanno interrotto la maggior parte delle forniture di gas naturale del paese all’UE nel 2022”[1], scriveva l’Economist[2] il 2 maggio scorso, “hanno pensato di essere furbi. I prezzi sono immediatamente saliti, consentendo alla Federazione Russa di guadagnare di più, nonostante i minori volumi di esportazione[3]. Nel frattempo, l’Europa [UE], che nel 2021 acquistava il 40% del gas naturale dalla Russia, si è preparata ad affrontare inflazione e blackout.

Eppure, due anni dopo, grazie agli inverni miti e alle enormi importazioni di gas naturale liquefatto (GNL) dall’America [Stati Uniti], i serbatoi di gas naturale dell’Europa [UE] sono più pieni che mai. E Gazprom, il gigante russo del gas naturale di proprietà statale [per il 50,002% delle azioni], non riesce a realizzare alcun profitto. La Federazione Russa avrà sempre difficoltà a reindirizzare i 180 Gm3 di gas naturale, pari all’80% delle proprie esportazioni totali del combustibile nel 2021, che un tempo vendeva all’Europa [di cui 155 Gm3 circa quelli verso l’UE]”.

Il re-indirizzo delle esportazioni di gas russo

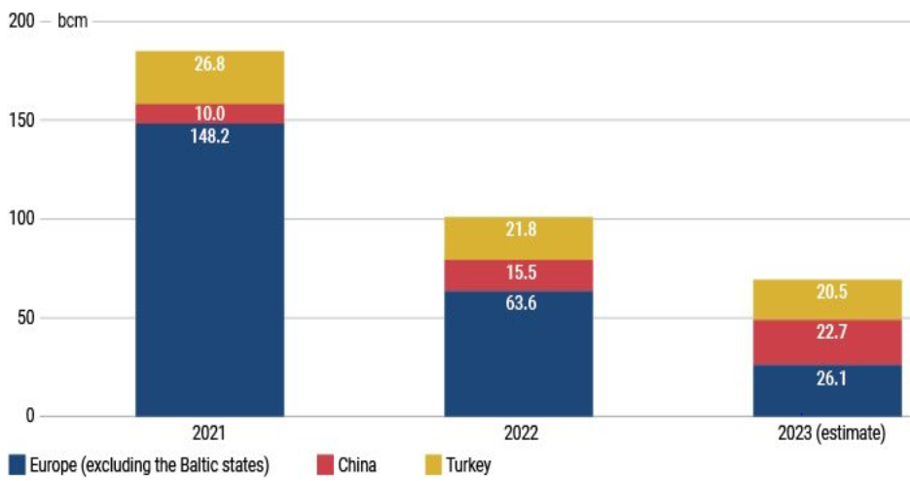

La strategia russa ha come principale obiettivo quello di sostituire nell’arco del decennio corrente gran parte dei precedenti acquirenti europei di gas naturale con nuovi clienti asiatici (Cina, in primis), al fine di continuare a finanziare il proprio Bilancio[4] (Grafico 1). Più precisamente, nel 2021, lo Stato russo aveva incassato 50 miliardi di dollari dalla vendita di gas naturale all’estero e 180 miliardi di dollari dal petrolio. In termini relativi, la rendita mineraria del paese (oil & gas) è rimasta sostanzialmente invariata anche nei primi 4 mesi del 2024[5].

Grafico 1. Le esportazioni della Gazprom verso i cosiddetti paesi “lontani” nel 2021-2023.

* Le differenze con alcuni dati presenti nel testo sono in gran parte dovute all’utilizzo di un diverso potere calorifico

** Al netto delle esportazioni di altri fornitori russi, a partire dalla Novatek (GNL)

Fonte: Elaborazioni Centre for Eastern Studies su dati Gazprom e Argus.

Già nel 2014, Federazione Russa e Cina hanno raggiunto un accordo trentennale per il trasporto di 38 Gm3 di gas naturale all’anno attraverso la costruzione del Power of Siberia, un gasdotto che collega i giacimenti di gas naturale della Siberia orientale (che non hanno mai servito l’Europa), alla provincia del Heilongjiang, nel Nord-Est della Cina (Grafico 2), dal valore stimato di 450 miliardi di dollari.

Grafico 2. L’Eastern Gas Program della Federazione Russa, compresi gli sviluppi di oleodotti, gasdotti e GNL Fonte: OIES, Gazprom.

Le forniture sono iniziate a dicembre 2019 ed entro il 2025 sono previste raggiungere la massima capacità di trasporto annua, dal momento che esse hanno quasi sempre superato l’ammontare contrattualizzato. Più precisamente, nel 2023, il flusso di gas naturale ha raggiunto il 59,7% (22,7 Gm3, +47% anno su anno) della capacità totale di trasporto della condotta[6].

Inoltre, a febbraio 2022, Russia e Cina hanno dato semaforo verde per ulteriori 10 Gm3 di gas naturale annui attraverso un secondo gasdotto (Sakhalin-Khabarovsk-Vladivostok), che entrerà in funzione entro il 2029 (al momento, è stato confermato un primo treno dall’ammontare di 5,5 Gm3 di gas naturale all’anno).

“A cambiare le carte in tavola”, evidenziava l’Economist, sarebbe il Power of Siberia II (o Altai), un gasdotto che collegherebbe i giacimenti della Siberia occidentale (che hanno storicamente rifornito l’Europa) alla Cina Nord-occidentale, per una capacità di trasporto totale pari a 50 Gm3 all’anno entro il 2029 (inizialmente, erano stati previsti 30 Gm3 annui).

Durante la visita in Cina dello scorso 16-17 maggio, il Presidente russo, Vladimir Putin, non ha ufficializzato il raggiungimento dell’accordo relativo a questo nuovo gasdotto. Nello specifico, in base a quanto dichiarato dal vice Primo Ministro russo, Alexander Novak, membro della delegazione russa insieme al CEO della Rosneft (petrolio), Igor Sechin, e a quello della Novatek (GNL), Leonid Mikhelson (il capo della Gazprom, Aleksej Miller, era invece in Iran per accordi di cooperazione)[7], il contratto relativo al Power of Siberia II verrà stipulato “nel prossimo futuro e attraverserà la Mongolia”[8], nonostante permangano tutt’ora alcune divergenze sul percorso, sui termini di finanziamento del progetto, nonché sul prezzo di vendita/acquisto della materia prima.

Nello specifico, in merito alle divergenze su percorso e finanziamento, terminata la visita in Cina, il Presidente russo ha fatto cenno alla possibilità di costruire un altro gasdotto dalla capacità di 35 Gm3 che raggiungerebbe la Cina attraverso il Kazakhstan, sfruttando parte delle infrastrutture già esistenti. Al momento, non è però chiaro se si tratti di una via alternativa al Power of Siberia II (ipotesi più probabile) o aggiuntiva, visto che ne dovrebbe usufruire lo stesso Kazakhstan[9].

In merito al tema del prezzo della materia prima, invece, se per un verso è possibile che la Cina (CNPC) ritenga che il tempo giochi a proprio favore, costringendo la Federazione Russa (Gazprom) ad abbassare le proprie pretese, dall’altra Pechino non può tuttavia permettersi che quanto sta avvenendo nell’area dello Stretto di Hormuz, nonché del Sinai, si riproponga anche nello Stretto di Malacca, con conseguenti gravi problemi di approvvigionamento nelle forniture di GNL.

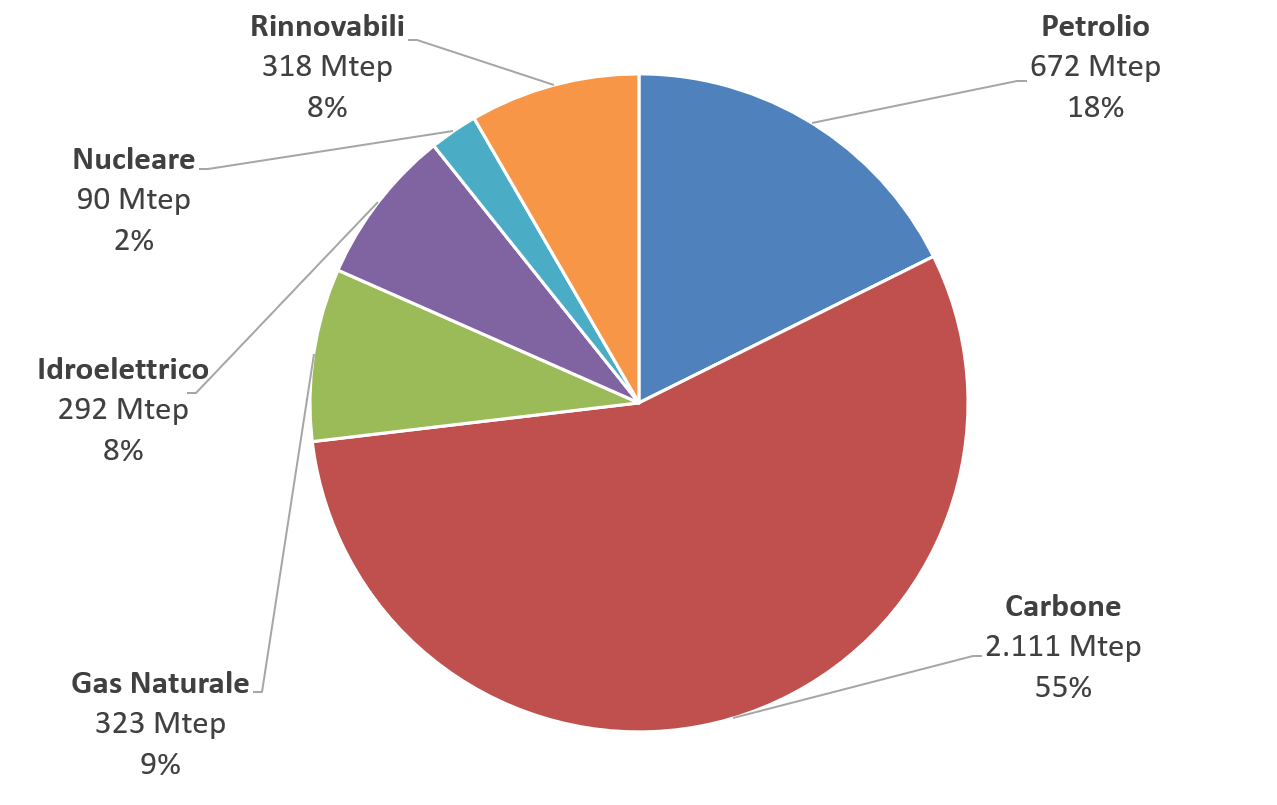

L’Oxford Institute of Energy Studies (OIES) stima che, entro la fine del decennio presente, la domanda cinese di gas naturale raggiungerà i 600 Gm3 annui, rispetto ai 390 Gm3 attuali[10]. Inoltre, la cinese Sinopec prevede che il paese raggiungerà il picco dei propri consumi di gas naturale nel 2040, quando il cosiddetto “oro blu” soddisferà il 13% del consumi di energia primaria cinesi[11], a fronte dell’attuale 9% (Grafico 3).

Grafico 3. Il paniere energetico 2022 – Cina (3.806 Mtep, dipendenza dall’estero pari al 13,4% dei consumi totali). Fonte: elaborazioni CER su dati EI Statistical Review of World Energy 2023.

Dei 155 Gm3 di gas naturale che la Federazione Russa esportava in UE nel 2021 (tubo e GNL, in un rapporto di circa 11 a 1), i gasdotti Power of Siberia I e II potranno al massimo re-indirizzarne verso la sola Cina 98 Gm3 all’anno, entro la fine del decennio corrente (al netto delle esportazioni di GNL verso l’Asia, fornite soprattutto dalla Novatek e solo in misura minore dalla Gazprom, complessivamente pari a 20,3 Gm3 nel 2023 in calo dell’11% rispetto al 2022)[12].

Frattanto, Federazione Russa e Uzbekistan hanno raggiunto un accordo che permetterà a Mosca di incrementare le proprie esportazioni di gas naturale verso Tashkent – via Kazakhstan[13] – da 3,8 Gm3 previsti nel 2024 ad almeno 11 Gm3 a partire dal 2025[14], sfruttando la rete di gasdotti risalente ai tempi dell’Unione Sovietica. Ad esso, con ogni probabilità, seguirà una ulteriore intesa tra Federazione Russa e Kazakhstan[15]. A ottobre 2023, infatti, il Ministro dell’Energia kazako, Almassadam Satkaliyev, ha stimato che Astana necessita 4 Gm3 di gas russo all’anno nel 2024-5, con l’obiettivo di aumentare le importazioni – attualmente già in corso (500 milioni di m3 nel primo trimestre 2024)[16] – a 10 Gm3 negli anni a venire[17].

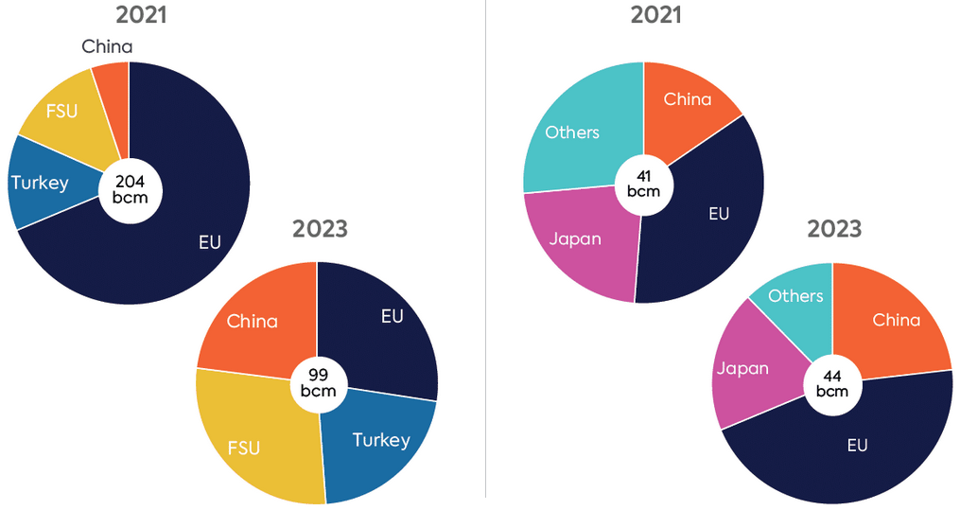

Con la perdita del mercato europeo, la Russia sta di fatto ridisegnando la propria strategia nell’export di gas naturale secondo due direttrici: aumentando e/o mantenendo i flussi via tubo verso i principali mercati extra-UE (Turchia e Cina), nonché verso parte dell’area ex sovietica (Bielorussia, Azerbaijan, Uzbekistan e Kazakhstan) con cui condivide la più grande rete infrastrutturale al mondo, e nel contempo investendo nel gas naturale liquefatto (le esportazioni totali russe di GNL sono state tra i 41-45 Gm3 nel periodo 2021-23)[18] (Grafico 4).

Grafico 4. Le esportazioni di gas naturale 2021-3 – Federazione Russa (a sx tubo, a dx LNG, FSU: Former Soviet Union). * Le importazioni della Turchia si basano sui dati storici fino a novembre 2023; le importazioni di dicembre 2023 sono state stimate pari a quelle di dicembre 2021. Fonte: Energy Institute, S&P Global, EPDK, ENTSOG, Interfax.

Il bilancio in rosso della Gazprom

Il 2 maggio scorso, per la prima volta dopo 24 anni, la Gazprom ha dichiarato il bilancio 2023 in rosso per 6,8 miliardi di dollari – a fronte di utili per 21 miliardi di dollari nel 2022 – a causa del crollo delle esportazioni verso l’Unione europea (da 64 a 28 Gm3), nonché dei prezzi (da oltre 300 a circa 30 €/MWh). Di conseguenza, nel 2024, gli investimenti ammonteranno a 17,8 miliardi di dollari (-20% rispetto all’anno precedente) e non ci sarà alcuna distribuzione dei dividendi[19]. Per di più, secondo le statistiche fornite dalla stessa società il 29 maggio, la produzione di gas naturale è calata dai 514,8 Gm3 nel 2021, ai 412,6 Gm3 nel 2022, sino ai 355,2 Gm3 nel 2023.

Senza dubbio alcuno, trattasi di dati particolarmente negativi che cionondimeno vanno considerati anche alla luce dei piani di sviluppo adottati per il medio periodo.

A partire dalla possibilità di fare affidamento anche su un immenso mercato interno in continua espansione – ottenibile grazie ad un aumento significativo delle relative tariffe, che potrebbe tuttavia portare a reazioni pubbliche avverse per il Cremlino – nonché su un utilizzo del gas naturale per la produzione futura di idrogeno (blu) e ammoniaca, fondamentali per la transizione energetica e l’agricoltura (fertilizzanti)[20].

Visto dalla prospettiva russa, ad oggi, il mercato europeo – con il quale sussisteva una interdipendenza che risaliva ai tempi della Guerra Fredda – ha in realtà pochissime prospettive. L’UE ha infatti dichiarato che è propria intenzione abbandonare il gas naturale (non solo quello russo), cosa che non ha invece alcuna intenzione di fare la Federazione Russa nella sua calibrata ricerca di ulteriori nuovi sbocchi. Trattasi di una sfida, ma non senza prospettive.

Focus Usa

In conformità con le cifre dell’Oil Market Report, pubblicato dall’International Energy Agency il 15 maggio 2024[21], la domanda globale di petrolio è stimata in aumento di 1.100.000 b/g nel 2024 (anno su anno, -140.000 b/g rispetto al Report del mese precedente). Nel 2025, invece, la domanda globale è prevista in crescita di 1.200.000 b/g (invariato).

A marzo, le scorte industriali dell’OCSE sono ulteriormente diminuite di 8.800.000 barili (minimo da 20 anni). La produzione petrolifera globale è stimata aumentare di 580.000 b/g sull’intero 2024 (anno su anno, -319.000 b/g rispetto al Report del mese precedente), per complessivi 102.700.000 b/g.

L’output di greggio statunitense (convenzionale e non), dopo il precedente picco di 9.627.000 b/g raggiunto ad aprile 2015, è decresciuto fino al minimo di 8.428.000 b/g toccato il 1° luglio 2016[22]. Dopodiché, ad esclusione della parentesi Covid-19, esso ha ripreso ad aumentare fino al record di 13.300.000 b/g toccato il 15 dicembre 2023. Dall’8 marzo 2024, l’output è di 13.100.000 b/g (stime settimanali).

In base alle statistiche stilate dal Drilling Productivity Report, divulgato dall’Energy Information Administration[23] il 13 maggio 2024, la produzione di greggio non convenzionale Usa è prevista crescere di 17.000 b/g, per complessivi 9.853.000 b/g, a giugno 2024.

In base alle proiezioni divulgate da Baker Hughes[24] il 24 maggio 2024, le 600 trivelle attualmente attive negli Stati Uniti, di cui 497 (82,8%) sono petrolifere, 99 gasiere (16,5%), più 4 miste (0,7%), risultano essere 5 in meno rispetto a quelle rilevate il 3 maggio 2024, in calo di 111 unità rispetto al medesimo periodo dell’anno precedente.

A febbraio 2024, le importazioni di greggio degli Stati Uniti d’America sono state 6.537.000 b/g, in calo di 90.000 b/g rispetto a gennaio[25]. Nei primi due mesi dell’anno in corso, la media delle importazioni statunitensi è stata di 6.582.000 b/g, in ulteriore aumento rispetto ai 6.478.000 b/g nel 2023, ai 6.281.000 b/g nel 2022, ai 6.114.000 b/g nel 2021 e ai 5.875.000 b/g nel 2020.

NOTE

[1] Tra i gasdotti al momento non più operativi, Nord Stream e Nord Stream II (Federazione Russa-Germania) sono stati fatti esplodere (il secondo parzialmente), Jamal-Europa (Federazione Russa-Bielorussia-Polonia) è stato chiuso da Mosca, dopo che Varsavia ha espropriato e nazionalizzato la parte della condotta transitante sul proprio territorio, mentre la fittissima rete di gasdotti russo-ucraini (Federazione Russa-Ucraina-Slovacchia/Moldova-Romania-Bulgaria) ha visto Kiev bloccare il flusso di ingresso del gas naturale in uno dei due principali snodi (Sokhranivka).

[2] “When Russia’s leaders stopped most of the country’s gas deliveries to the EU in 2022, they thought themselves smart. Prices instantly shot up, enabling Russia to earn more despite lower export volumes. Meanwhile, Europe, which bought 40% of its gas from Russia in 2021, braced itself for inflation and blackouts. Yet two years later, owing to mild winters and enormous imports of liquefied natural gas (LNG) from America, Europe’s gas tanks are fuller than ever. Moreover, Gazprom, Russia’s state-owned gas giant, is unable to make any profits. Russia was always going to struggle to redirect the 180 Gm3 of gas, worth 80% of its total exports of the fuel in 2021 that it once sold to Europe”. The Economist 2024, “Russia’s gas business will never recover from the war in Ukraine”, https://www.economist.com/finance-and-economics/2024/05/02/russias-gas-business-will-never-recover-from-the-war-in-ukraine, 2 May 2024.

[3] I prezzi del gas naturale quotati nel mercato regionale europeo (TTF) hanno iniziato ad aumentare in maniera continua e costante a partire da marzo 2021. Fantacone S., Floros D. e Parco M. 2022, Crisi o Transizione Energetica?, Rapporto CER 3/2021, https://www.centroeuroparicerche.it/rapporti/rapporto-cer-3-2021/, 17 febbraio 2022.

[4] Per “acquirenti europei”, si intendono i paesi membri dell’Unione europea. Altri paesi europei, non appartenenti all’UE, come Turchia e Serbia ad esempio, stanno invece continuando ad acquistare gas naturale russo tendenzialmente in linea con quanto avveniva prima del 24 febbraio 2022 e continueranno a farlo anche negli anni a venire. Nel 2024, si prevede inoltre un leggero aumento delle esportazioni di gas naturale (via tubo) della Gazprom in UE. Quasi certamente, quest’ultime riprenderanno a calare nel 2025, soprattutto se non verrà rinnovato il contratto di transito attraverso l’Ucraina, come sembra, sino al loro completo azzeramento che l’Unione europea ha posto come obiettivo per il 2027. Diversa, invece, appare la sorte delle esportazioni di LNG russo in UE: infatti, il 27 maggio, il divieto non è stato incluso nel 14° pacchetto di sanzioni.

[5] Un’accurata analisi delle modalità con cui il settore oil and gas contribuisce alla formazione del bilancio pubblico russo è in Yermakov V. 2024, Podcast – Follow the Money: Understanding Russia’s oil and gas revenues, https://www.oxfordenergy.org/publications/oies-podcast-follow-the-money-understanding-russias-oil-and-gas-revenues/, 4 March 2024.

[6] Rudnik F. 2024, “Gazprom in 2023: exports to Europe stabilise, China’s importance grows”, https://www.osw.waw.pl/en/publikacje/analyses/2024-02-02/gazprom-2023-exports-to-europe-stabilise-chinas-importance-grows, 2 February 2024.

[7] Kennedy C. 2024, “Gazprom CEO In Iran to Talk Oil, While Putin is in China”, https://oilprice.com/Latest-Energy-News/World-News/Gazprom-CEO-In-Iran-to-Talk-Oil-While-Putin-is-in-China.html, 15 May 2024. “We plan to finalize the review of the project and sign soon the deal to build the pipeline with a capacity of 50 billion cubic meters of gas via Mongolia”. Paraskova T. 2024, “Russia and China Expect to Sign a Deal for Power of Siberia 2 Pipeline Soon”, https://oilprice.com/Latest-Energy-News/World-News/Russia-and-China-Expect-to-Sign-a-Deal-for-Power-of-Siberia-2-Pipeline-Soon.html, 17 May 2024.

[8] Reuters 2024, “Russia and China to sign Power of Siberia-2 gas pipeline contract “in near future”, says Novak”, https://www.reuters.com/business/energy/russia-china-sign-power-siberia-2-gas-pipeline-contract-in-near-future-says-2024-05-17/, 17 May 2024.

[9] Il primo a riportare tale ipotesi era stato Dauren Abayev, inviato kazako in Russia, il 4 maggio scorso. Pao J. 2024, “Power of Siberia 2 to close deal – or re-route?”, https://asiatimes.com/2024/05/power-of-siberia-2-to-close-deal-or-re-route/, 10 May 2024. Non si può nemmeno escludere l’ipotesi di un ramo attraverso il Kanas Pass, il lembo di terra che unisce Federazione Russa e Cina, compreso tra Kazakhstan e Mongolia.

[10] Oxford Institute for Energy Studies 2023, The geopolitics of energy and China episode 2: China’s gas dream is not over, but will Russia be part of it?, https://www.oxfordenergy.org/wpcms/wp-content/uploads/2023/09/PODCAST-256.mp3, 12 September 2023.

[11] Paraskova T. 2023, “Sinopec: China’s Oil Consumption Will Peak by 2030”, https://oilprice.com/Latest-Energy-News/World-News/Sinopec-Chinas-Oil-Consumption-Will-Peak-by-2030.html, 28 December 2023.

[12] Reuters 2024, “Russian LNG exports to Europe fell 1.9% in 2023 – LSEG data”, https://www.reuters.com/business/energy/russian-lng-exports-europe-fell-19-2023-lseg-data-2024-01-02/, 2 January 2024.

[13] Di conseguenza, Astana incasserà le relative fee di transito. Afanasiev V. 2024, “Kazakhstan steps up efforts to boost transit capacity for Russian gas”, https://www.upstreamonline.com/energy-security/kazakhstan-steps-up-efforts-to-boost-transit-capacity-for-russian-gas/2-1-1614131?zephr_sso_ott=hcgzQL, 19 March 2024.

[14] Kern M. 2024, “Russia Seals Nuclear Power and Gas Deal with Uzbekistan”, https://oilprice.com/Latest-Energy-News/World-News/Russia-Seals-Nuclear-Power-and-Gas-Deal-with-Uzbekistan.html, 27 May 2024.

[15] McCartney M. 2024, “Russia, China Seek New Gas Route as “Siberia 2” Becomes Putin’s Pipe Dream”, https://www.newsweek.com/russia-china-seek-new-gas-route-siberia-two-1904949, 27 May 2024.

[16] Secondo quanto riferito dal Ministero dell’Energia del Kazakhstan il 22 aprile 2024, l’importazione del combustibile blu dalla Russia avviene in base a un contratto tra le compagnie energetiche statali QazaqGaz e Gazprom. Times of Central Asia 2024, “Kazakhstan Imported 500 Million Cubic Meters of Russian Gas in First Quarter 2024”, https://timesca.com/kazakhstan-imported-500-million-cubic-meters-of-russian-gas-in-first-quarter-2024/, 22 April 2024.

[17] Popławski M., Rudnik F. 2024, “Russian gas in Central Asia: a plan to deepen dependence”, https://www.osw.waw.pl/en/publikacje/analyses/2023-10-31/russian-gas-central-asia-a-plan-to-deepen-dependence, 31 October 2024.

[18] Corbeau A-S., Mitrova T. 2024, “Russia’s Gas Export Strategy: Adapting to the New Reality”, https://www.energypolicy.columbia.edu/publications/russias-gas-export-strategy-adapting-to-the-new-reality/, 21 February 2024.

[19] Demarai A. 2024, “Gazprom’s Declining Fortunes Spell Trouble for Moscow”, https://foreignpolicy.com/2024/05/15/gazprom-2023-results-budget-war-economy-russia-putin-europe-china/, 15 May 2024.

[20] Grazie agli investimenti della Gazprom, la Federazione Russa ha raggiunto un livello di gassificazione del 74%, collocandosi al primo o al secondo posto al mondo. La gassificazione verrà ulteriormente portata avanti nelle regioni autonome di Murmansk, Irkutsk, Amur ed Ebraica, nei territori di Krasnoyarsk e Transbaikal, nonché in Buriazia. Interfax 2024, “Russia’s gasification level increases from 73% to 73.8% in 2023 – Novak”, https://interfax.com/newsroom/top-stories/98755/, 25 January 2024.

[21] International Energy Agency 2024, Oil Market Report, https://www.iea.org/reports/oil-market-report-may-2024, 15 May 2024.

[22] U.S. Energy Information Administration: http://www.eia.gov/dnav/pet/pet_sum_sndw_dcus_nus_w.htm.

[23] U.S. Energy Information Administration 2023, PETROLEUM & OTHER LIQUIDS, www.eia.gov/petroleum/drilling/#tabs-summary-2, 13 May 2024. Oil Production: May – 9.836.000 b/d, June – 9.853.000 b/d. Gas Production: May – 99.525 mcf/d, June – 99.195 mcf/d.

[24] Baker Hughes: https://bakerhughesrigcount.gcs-web.com/na-rig-count?c=79687&p=irol-reportsother (North America Rotary Rig Count (Jan 2000 – Current).

[25] U.S. Energy Information Administration: http://www.eia.gov/dnav/pet/pet_move_impcus_a2_nus_epc0_im0_mbblpd_a.htm.

Foto;: Gazprom

Demostenes FlorosVedi tutti gli articoli

Nato nel 1976 a Medicina (BO), è analista geopolitico ed economico, docente a contratto presso il Master in Relazioni Internazionali d'Impresa Italia-Russia, dell'Università di Bologna. E' stato responsabile di NE-Nomisma Energia e ha collaborato con Abo e la rivista WE-World Energy editi da ENI e con Limes, Energy International Risk Assessment EIRA, Blue Fuel e Oil Price. Dal 2019 è Senior Energy Economist presso il CER-Centro Europa Ricerche. Nel febbraio 2020 ha pubblicato "Guerra e Pace dell'Energia. La strategia per il gas naturale dell'Italia tra Federazione russa e Nato" e nell'agosto 2022 "Crisi o Transizione Energetica?". Nel 2016-17 è stato Consigliere Economico del Consolato Onorario della Federazione Russa in Bologna.